证券板块业绩与估值继续背离 证券行业业绩向好,景气向上延续。2018-2021年,行业净利润年均复合增速达42%,2021 年在高基数上继续增长21%。然而,板块股价表现整体疲软。年初以来,受美联储加息缩表预期、国内疫情反复、俄乌冲突升级、地缘政治风险加剧、大宗商品涨价引发通胀预期等多重因素影响,资本市场避险情绪升温,成交量收缩,证券板块下跌10.64%,跑输沪深300 指数3.38 个百分点。板块PB1.43X,估值低位,业绩与估值继续背离。

新发展阶段下财富管理产业链发展空间广阔 当前我国经济转向高质量发展阶段,国内生产总值突破100 万亿元,人均GDP 超过1 万亿美元,居民财富快速积累,可投资资产规模快速提升,资产配置从实物资产加快向金融资产转变。随着“房住不炒”政策定位、银行理财打破刚兑、加速净值化转型以及利率下降,居民权益类资产配置比重上升是大趋势,为财富管理市场带来增长空间。同时,财富管理机构扩容,产品不断丰富,市场创设更多适应家庭财富管理需求的金融产品,也有助于财富管理市场发展壮大。大财富管理业务是券商中长期优质赛道,产业链上的代销金融产品、参控股公募基金、资产管理等业务空间扩容。

资本市场生态重塑,机构化大幕拉开 资本市场投资者结构优化,专业机构投资者规模及占比提升,机构化趋势显现。上海证券交易所发布数据来看,从2010 年到2020 年,全部自然人持股市值由3.27 万亿元增加到8.7 万亿元,年均复合增速10.28%,占比减少0.2 个百分点;专业机构投资者持股市值由2.25 万亿元增加到6.74 万亿元,年均复合增速11.62%,占比增长1.89 个百分点。随着海外资金、社保基金、养老金、企业年金、银行理财、保险资金的持续入市以及居民储蓄资金增配权益资产,我国资本市场投资者机构化趋势将进一步加快。

机构业务成长空间广阔,成为券商重要发力点 资本市场生态变革,机构化趋势显现,为券商机构业务发展提供机遇。与机构客户相关的机构经纪、销售、托管外包、交易、风险防控等业务需求提升。政策红利持续释放为券商开展机构交易服务提供有利环境, 同时,市场投资主体变化、机构投资者发展壮大、市场波动率提升、客户套保、风险对冲、多元化策略构建需求增长,推动机构交易服务业务发展。头部券商凭借业务资质、资本实力、客户资源以及风控能力,深度受益。

托管外包业务发展提速,获客引流, 带动多项前台业务发展。融券业务是机构客户服务的重要环节,券商加快融券平台建设,促进业务发展。

投资建议 我国经济转向高质量发展阶段,国内生产总值突破100 万亿元,人均GDP 超过1 万亿美元,居民财富快速积累,可投资资产规模快速提升,资产配置从实物资产加快向金融资产转变,权益资产配置需求提升。监管引导机构投资者入市,投资者结构优化,专业机构投资者规模及占比提升,机构化趋势显现,深化机构投资者服务是券商打造核心竞争力的着力点。资本市场生态变革环境下,财富管理、机构业务领域优势券商将具备核心竞争力,财富管理、机构业务是券商中长期优质赛道。综合考虑证券行业经营环境,在悲观、中性、乐观假设下,我们测算证券行业2022 年净利润同比增速分别为-3.29%/9.76%/20.44%。当前板块1.43XPB,处于2010 年以来10%分位数以下,估值低位,维持“推荐”评级。

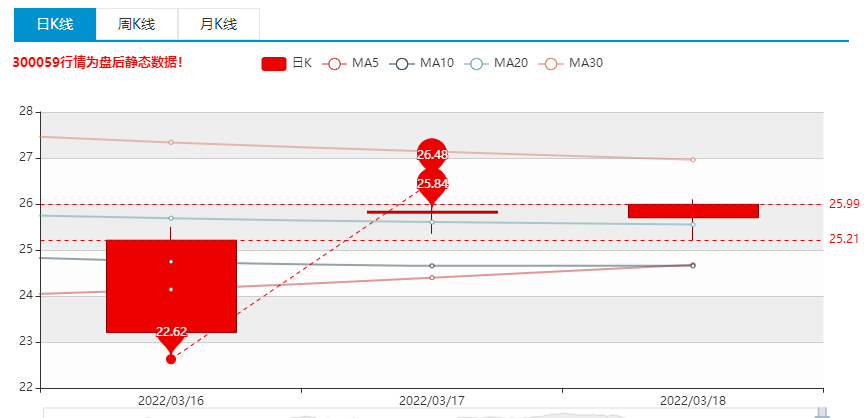

个股方面,推荐财富管理、机构业务领域优势明显的券商东方财富(300059.SZ)、东方证券(600958.SH)以及中金公司(601995.SH)、华泰证券(601688.SH)。

风险提示 监管政策收紧的风险;业绩受市场波动影响大的风险。